[서울파이낸스 남궁영진 기자] 지난달 기업의 직접금융 조달 규모가 감소한 것으로 나타났다. 기업공개(IPO) 급증에 힘입어 주식 발행 규모가 두 배 증가한 반면, 회사채에서는 금융채 위주로 줄었다.

27일 금융감독원이 발표한 '2022년 9월 중 기업의 직접금융 조달실적'에 따르면 9월 기업의 주식·회사채 발행 실적은 총 17조2111억원으로 집계됐다. 이는 전월(20조8753억원)과 비교해 17.6%(3조6642원) 감소한 수준이다.

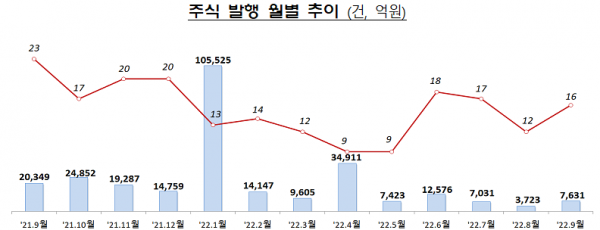

주식 발행은 7631억원(16건)으로, 전월(12건·3723억원) 대비 105.0%(3908억원) 늘었다. 기업공개(IPO)에서 13건(5838억원)으로, 전월(5건, 1812억원) 대비 4026억원(222.2%, 8건) 증가했다. 오픈엣지테크놀로지, 더블유씨피 등 모두 코스닥 시장에서 IPO가 이뤄졌다.

유상증자는 1793억원(3건)으로 집계됐다. 전월(7건, 1911억원) 대비 4건(118억원) 감소했다. 코스피 기업(에어부산) 1건, 코스닥 기업(카이노스메드, 파라텍) 2건의 유상증자로 구성됐다.

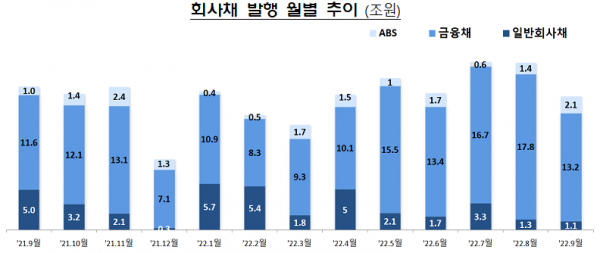

지난달 회사채 발행 규모는 16조4480억원으로 집계됐다. 전월(20조5030억원)과 비교해 19.8%(4조550억원) 감소한 규모다.

일반회사채가 1조1400원, 11건으로 전월(1조3355억원·14건)보다 14.6%(1955억원) 감소했다. 만기도래금액이 전월 대비 27.5%(1조7000억원→2조1000억원) 증가함에 따라 차환 발행이 138.3% 급증했고, 운영·시설 자금은 각각 57.3%, 94.4% 감소했다.

'AAA' 등급 회사채 발행이 이뤄지지 않으면서 우량물 비중이 88.0%에서 54.4%로 33.6% 감소했고, 모두 만기 1년 초과 5년 이하의 중기채로 발행됐다.

회사별로 신한은행이 2조6600억원이 가장 큰 규모를 발행했고, △국민은행(1조7300억원) △우리은행(1조7000억원) △하나은행(1조6600억원) 등 은행채 발행이 8조5500억원(45건)에 달했다. 전월(30건, 9600억원) 대비 22.8%(1조5900억원) 증가했다.

금융채 발행은 160건, 13조2405억원을 기록했다. 전월보다 4조5725억원(25.7%) 감소한 규모다. 금융지주채 발행은 3950억원(4건)으로 전월보다 77.4%(1조3550억원) 급감했다.

기타금융채 발행은 52.8% 줄어든 4조2955억원 발행됐다. 신용카드사와 할부금융사, 증권사가 각각 1조5400억원, 3조6865억원, 790억원 감소한 반면, 보험회사 등은 4980억원 증가했다.

자산유동화증권(ABS)은 2조675억원(99건)으로 전월보다 52.6%(7130억원) 증가했다. 채권담보부증권(Primary CBO)은 7375억원(13건)으로 1295억원 늘었다. P-CBO는 중소기업의 자금조달을 원활히 하기 위해 신용보증기금 등이 신용을 보강해 발행하는 ABS다.

지난달 말 전체 회사채 잔액(조기상환 미반영)은 643조2145억원으로 전월(642조2842억원)보다 0.1%(9303억원) 증가했다. 일반회사채는 9월 상환액(2조1000억원)에 못 미치며 순상환(3345억원→9980억원)이 지속됐다.

9월 중 기업어음(CP)과 단기사채 발행은 총 123조8686억원을 기록, 전월(117조7420억원)과 견줘 5.3%(6조2266억원) 증가했다. CP가 42조8625억원으로 17.6%(6조4130억원) 늘었고, 단기사채는 81조61억원으로 0.2%(1864억원) 줄었다.